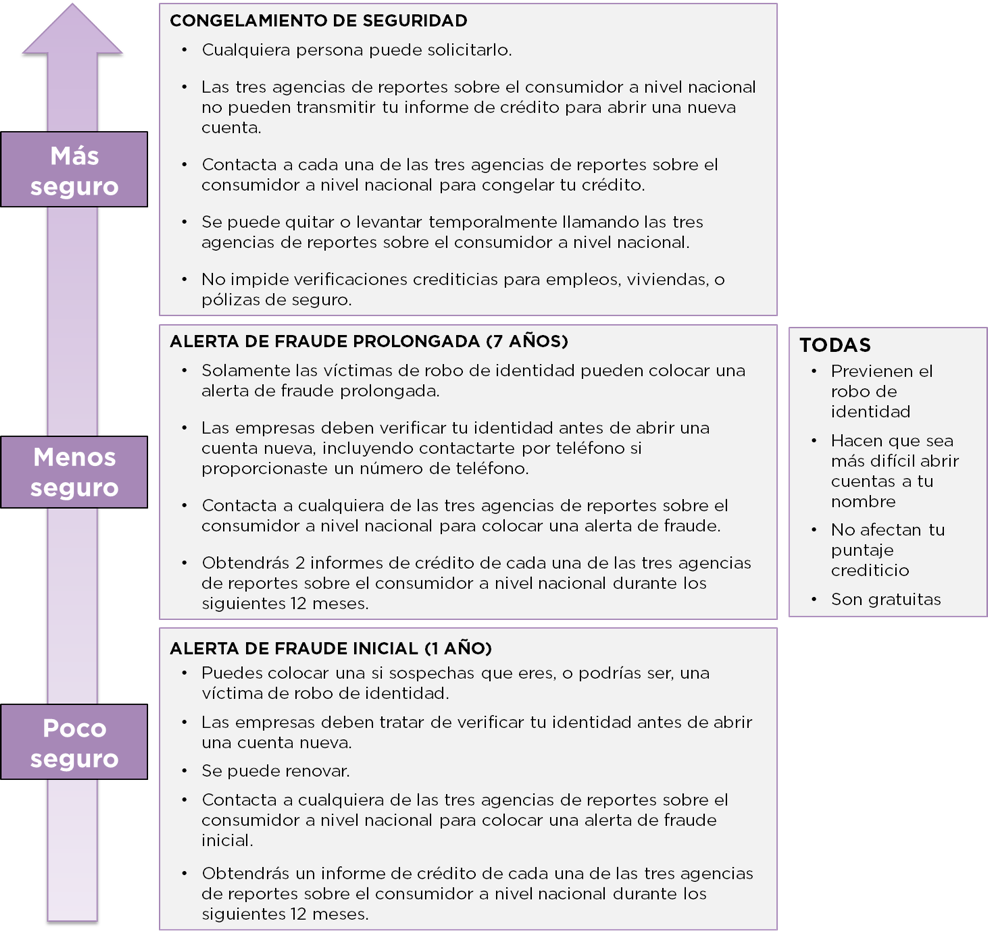

Un congelamiento de seguridad, también conocido como un congelamiento de crédito o “security freeze” en inglés, y una alerta de fraude son dos maneras de prevenir el robo de identidad. No hay costo para recibir estas protecciones. Al colocar un congelamiento de seguridad o una alerta de fraude en las tres agencias de reportes sobre el consumidor a nivel nacional—Equifax, Experian y TransUnion—hace más difícil que alguien abra nuevas cuentas a tu nombre.

formas de proteger tu crédito

Por tu seguridad, es importante saber que cuando compartes tu dirección con una de las tres agencias de reportes sobre el consumidor a nivel nacional para colocar un congelamiento de seguridad o una alerta de fraude, esta formará parte de tu expediente y podría aparecer en tu informe de crédito. Considera cuidadosamente dar o no dar a conocer una dirección segura, porque la persona abusadora podría tratar de acceder a tu informe de crédito y ver qué direcciones contiene. Una posibilidad es usar una dirección de casillero postal, P.O. Box, o la de un pariente o amigo de confianza. Ten en cuenta que esta dirección estará incluida permanentemente en tu archivo crediticio y los futuros o potenciales otorgantes de crédito podrían tratar de contactarte en cualquier dirección que utilices.

Información de contacto de agencias de reportes sobre el consumidor a nivel nacional.

Si llamas al número telefónico, deberías poder recibir ayuda en español. Los sitios web solo tienen información en inglés.

Experian

888-EXPERIAN (888-397-3742)Experian Security Freeze

P.O. Box 9554

Allen, TX 75013

TransUnion

888-909-8872

TransUnion

P.O. Box 160

Woodlyn, PA 19094

Equifax

888-298-0045

Equifax Information Services LLC

P.O. Box 105788

Atlanta, GA 30348-5788

Medida Más Segura: Congelamiento de Seguridad.

Un congelamiento de seguridad, o congelamiento de crédito, bloquea acceso a tu informe de crédito. Eso quiere decir que no se pueden abrir nuevas cuentas a tu nombre mientras el congelamiento esté vigente, porque el prestamista (otorgante de crédito) no puede ver tu informe de crédito. La única forma de sacar crédito nuevo seria si tú lo autorices de forma explícita; eso requiere que tú primero descongeles el congelamiento de seguridad. Si la persona abusadora sigue abriendo cuentas de crédito a tu nombre, un congelamiento es la mejor manera de detenerlo.

Hay tres maneras de obtener un congelamiento de seguridad. Puedes:

- Llamar a cada una de las agencias de reportes sobre el consumidor a nivel nacional. Ellos van a solicitar algo de información personal como tu nombre, dirección, número de seguro social y fecha de nacimiento para poder poner el congelamiento en marcha.

- Escribir a cada una de las tres agencias de reportes sobre el consumidor a nivel nacional solicitando el congelamiento del crédito. Manda la carta por correo certificado, solicitando acuso de recibo. Guarda una copia de la carta para tu archivo personal.

- Llenar el formulario en línea que cada una de las agencias de informes crédito a nivel nacional tiene en su sitio web. Guarda una copia del formulario para tu archivo personal

Nosotros recomendamos que escribas o llenes el formulario en línea de modo que tengas prueba de que solicitaste el congelamiento. El cuadro de arriba contiene la información de contacto de las tres agencias de reportes sobre el consumidor a nivel nacional.

Consejo: Un congelamiento de seguridad no impide verificaciones de crédito para aplicaciones de empleo, vivienda (alojamiento), y pólizas de seguro.

Como descongelar el congelamiento de seguridad

Si llamas, la agencia debe levantar el congelamiento dentro de una hora. También puedes levantar temporalmente el congelamiento para un otorgante de crédito específico si estás solicitando un crédito. Un congelamiento de crédito no impide verificaciones de crédito para aplicaciones de empleo, vivienda(alojamiento) o pólizas de seguro.

Después de que obtengas el congelamiento de crédito, vas a recibir un NIP o una clave de cada agencia. Anótala y guárdala en un sitio seguro. Debes guardarla para poder levantar el congelamiento de seguridad en el futuro. Si pierdes el NIP, puedes solicitar uno nuevo. Deberás contactar directamente a cada agencia de reportes sobre el consumidor a nivel nacional y deberás proporcionar prueba de tu identidad para poder obtener un nuevo NIP.

El congelamiento de seguridad es una protección más fuerte que las alertas de fraude. Este evita que una persona abusadora abra nuevas cuentas de crédito a tu nombre. Tú todavía puedes solicitar un crédito levantando temporalmente el congelamiento. Por estas razones, nosotros recomendamos enfáticamente que coloques un congelamiento de seguridad por ti misma y tus hijos, si los tienes.

¿Cómo puedo proteger a mis hijos del abuso financiero?

Las personas abusadoras a veces afectan el crédito de los hijos de su pareja. Por ejemplo, un padre puede sacar tarjetas de crédito usando el número de seguro social de un hijo. Si tienes hijos y te preocupa su seguridad económica, las siguientes son algunas medidas que puedes tomar:

- Coloca un congelamiento de seguridad para tus hijos, y

- Guarda sus números de seguro social y otra información de identificación en un sitio seguro.

Para colocar un congelamiento de seguridad para un hijo, la madre o el padre necesita proporcionar prueba escrita (como un acta de nacimiento) de que el padre o la madre tiene autoridad para obrar en nombre del hijo. No se requieren ambos padres para colocar un congelamiento de seguridad de un hijo, lo puedes hacer sin involucrar al otro padre. Ve al sitio web de las tres agencias de reportes sobre el consumidor a nivel nacional y busca el formulario de solicitud de congelamiento de seguridad de un menor, “Minor Freeze Request Form”, que un padre o madre deben llenar para obtener el congelamiento para un hijo.

Medida Algo Segura: Alertas de Fraude Prolongadas.

Cuando tienes una alerta de fraude prolongada sobre tu informe, una empresa debe tomar medidas razonables para verificar tu identidad antes de abrir una nueva cuenta. Por ejemplo, si tienes una alerta de fraude prolongada y alguien trata de abrir una nueva tarjeta de crédito con tu nombre, la compañía de la tarjeta de crédito debe primero tratar de contactarte para confirmar que efectivamente tú quieres abrir una nueva línea de crédito. Cuando solicitas una alerta de fraude prolongada debes asegurarte de proporcionar a las tres agencias de reportes sobre el consumidor a nivel nacional la información de contacto que deben usar.

Una alerta de fraude prolongada dura siete años. Tienes que ser una víctima de robo de identidad para poder colocar una alerta de fraude prolongada y lo necesitaras demostrar con un reporte de robo de identidad.

Hay tres maneras de obtener una alerta de fraude prolongada. Puedes:

- Llamar a cada una de las agencias de reportes sobre el consumidor a nivel nacional.

- Escribir a cada una de ellas solicitando una alerta de fraude prolongada. Manda la carta por correo certificado, solicitando acuso de recibo. Guarda una copia de la carta para tu archivo personal.

- Llenar el formulario en línea que cada una de las agencias de reportes sobre el consumidor a nivel nacional tiene en su sitio web. Guarda una copia del formulario para tu archivo personal.

Una vez que le comunicas a una agencia de reportes sobre el consumidor a nivel nacional que quieres una alerta de fraude prolongada, esa agencia debe informar a las otras dos agencias. Sin embargo, te aconsejamos contactar a las tres agencias individualmente para asegurar que la alerta se ha puesto en marcha. Además de contactar a cada agencia individualmente, recomendados que les escribas o que llenes el formulario para que puedas probar que solicitaste la alerta de fraude prolongada.

Tendrás que proporcionar tu reporte de robo de identidad –ya sea una denuncia ante la policía o la declaración jurada de robo de identidad-- para obtener una alerta de fraude prolongada. La Guía 4 contiene información detallada sobre cómo obtener ese reporte.

Recibirás una carta de cada agencia de reportes sobre el consumidor a nivel nacional confirmando que se ha puesto en marcha una alerta de fraude prolongada. Guarda esa carta en tu archivo personal.

Cuando colocas una alerta de fraude prolongada, puedes solicitar gratuitamente dos copias de tu informe de crédito de cada agencia de reportes sobre el consumidor a nivel nacional durante los siguientes 12 meses. Esto es además de la copia gratis que toda persona recibe cada 12 meses.

Una gran desventaja de la alerta de fraude prolongada es si una persona conoce tu información de identificación personal. Dicha persona aún podría adquirir una deuda a tu nombre, incluso si tienes una alerta de fraude prolongada en curso. Si la persona abusadora conoce tu información personal, esa persona todavía podría acumular deudas a tu nombre.

Medida Menos Segura: Alerta de Fraude Inicial.

Puedes colocar una alerta de fraude inicial si sospechas que eres, o puedes llegar a ser, víctima de robo de identidad. La alerta de fraude inicial dura un año. Puedes renovar la alerta de fraude inicial al fin del año. La alerta de fraude inicial notifica a los acreedores potenciales que puedes ser víctima de fraude y que ellos deberán tomar medidas para verificar tu identidad. Sin embargo, una alerta de fraude no es infalible. Se sabe que los otorgantes de crédito han concedido créditos a ladrones de identidad aun cuando existe una alerta de fraude en el informe de crédito.

Hay tres maneras de obtener una alerta inicial de fraude. Puedes:

- Llamar a cada una de las tres agencias de reportes sobre el consumidor a nivel nacional.

- Escribir a cada una de ellas solicitando una alerta inicial de fraude. Manda la carta por correo certificado, solicitando acuso de recibo. Guarda una copia de la carta para tu archivo personal.

- Llenar el formulario en línea que cada una de las tres agencias de reportes sobre el consumidor a nivel nacional tiene en su sitio web. Guarda una copia del formulario para tu archivo personal.

Una vez que le comunicas a una de las tres agencias de reportes sobre el consumidor a nivel nacional que quieres una alerta inicial de fraude, esa agencia debe informar a las otras dos agencias. Sin embargo, te aconsejamos contactar a las tres agencias individualmente para asegurar que la alerta se ha puesto en marcha. Además de contactar a cada agencia individualmente, te recomendamos que les escribas o llenes el formulario para que puedas probar que solicitaste la alerta inicial de fraude.

Cuando colocas una alerta inicial de fraude, puedes solicitar gratuitamente una copia de tu informe de crédito de cada de las tres agencias de informes de crédito al nivel nacional durante los siguientes 12 meses. Esto es además de la copia gratis que toda persona recibe cada 12 meses.